碳酸锂期货报告2.6:需求前景不乐观,碳酸锂破位下行

近日碳酸锂市场大事

商务部:提振新能源汽车、家电等大宗消费

商务部副部长盛秋平在发布会上表示,商务部将出台针对性强的政策措施,激发有潜能的消费。稳定和扩大传统消费,深化汽车消费从购买管理向使用管理转变,推进汽车后市场高质量发展,提振新能源汽车、家电等大宗消费。(中国网)

关于修改《广州期货交易所交易规则》及相关实施细则的通知

《广州期货交易所交易规则》已由中国证监会(证监函〔2024〕25号文件)批准,《广州期货交易所交易管理办法》《广州期货交易所工业硅期货合约》《广州期货交易所工业硅期权合约》《广州期货交易所碳酸锂期货合约》《广州期货交易所碳酸锂期权合约》的修改已经广州期货交易所内部审议通过,并报告中国证监会,现予以发布,相关业务规则自发布之日起实施。

广期所:自2024年2月7日(星期三)结算时起,碳酸锂期货合约涨跌停板幅度调整为15%

据广期所,自2024年2月7日(星期三)结算时起,工业硅期货合约涨跌停板幅度调整为9%,交易保证金标准调整为11%;碳酸锂期货合约涨跌停板幅度调整为15%,交易保证金标准调整为16%。自2024年2月19日(星期一)交易时起,碳酸锂期货lc2407合约的交易手续费标准调整为成交金额的万分之一点六,日内平今仓交易手续费标准调整为成交金额的万分之一点六。

赣锋锂业董事长:无论行情好不好,都要走出自己的节奏

在业绩预告发布前,赣锋锂业召开了2023年度述职会议。根据赣锋锂业1月31日晚间公众号发布的信息,在会议中,赣锋锂业董事长李良彬表示,“我们要做可持续发展的企业,不论行情好与不好,都要走出自己的节奏。”赣锋锂电总裁戈志敏表示,尽管过去一年电池各版块出货量均获得大幅提高,但仍需要强化市场开拓能力,尤其是搭载固态技术的电池产品,力争打入更多一线品牌供应链。“市占率仍有着很大的提升空间,这意味着我们有着更多的机会。”戈志敏说。(澎湃)

卓创资讯:澳洲矿商调整定价模式

近日,澳大利亚某大型锂矿商发布公告,计划减少2024年锂精矿产量约10万吨,同时该矿锂精矿的长协包销定价模式也进行调整,由之前的参考上一季度的均价(q-1)为基准进行计算,调整为参考发货月上一月的均价(m-1)为基准进行结算。卓创资讯认为,目前澳洲锂精矿的定价模式已存在m或m 1的方式,定价机制的转变使得锂精矿价格与锂盐价格波动情况更为接近,同时也意味着中国锂盐企业对于海外锂矿价格的话语权继续提升。

碳酸锂期货产业链一览

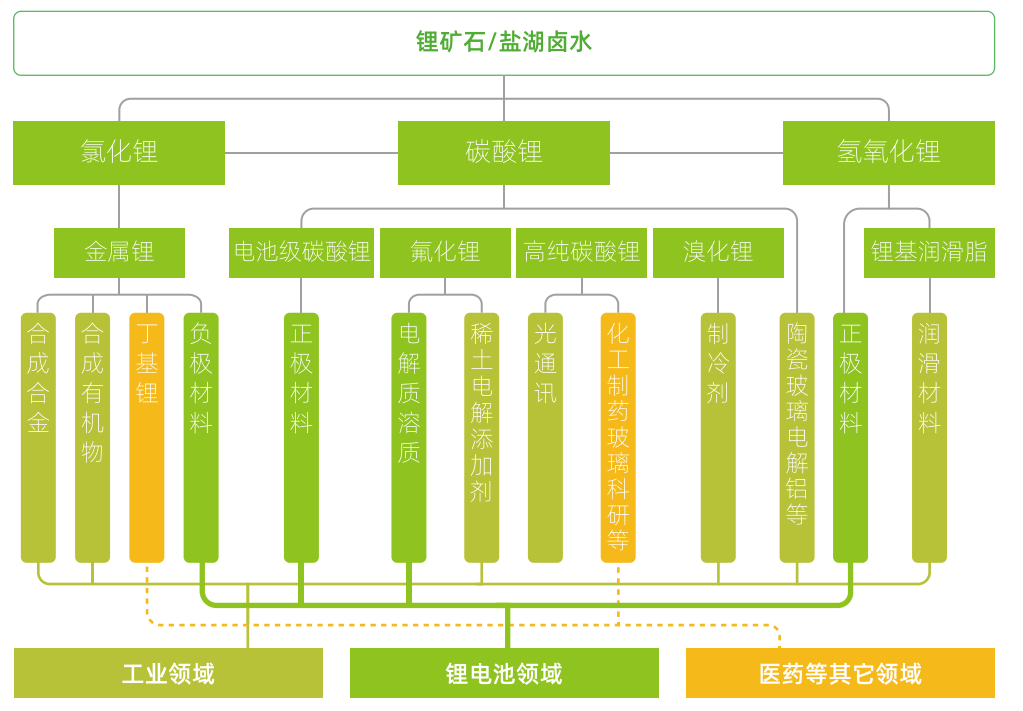

据广期所报告,碳酸锂在产业链中所处位置,大致可以由下图所示:

在锂产业链上游,锂矿石或盐湖卤水形式的锂资源经提取后,在各环节分别经加工制得一次锂盐(如碳酸锂、氢氧化锂、氯化锂)、二次/多次锂盐(如氟化锂、溴化锂)、金属锂等多种形式产品。

碳酸锂产业链中游主要是对由盐湖卤水或锂矿石生产的初级碳酸锂产品进行再加工,进而生产电池级碳酸锂及其他锂产品。目前,由于初级碳酸锂再加工的技术已十分成熟,锂矿冶炼企业基本上均能完成由锂矿生产电池级碳酸锂的全过程。盐湖提锂企业由于提纯技术、成本考量等原因大多产品为工业级碳酸锂,下游正极材料企业则会根据产品需要,委托加工企业进行提纯除杂。

在产业链下游,碳酸锂主要用于制造锂电池的正极材料,还可用于电解质溶质、玻璃、陶瓷、空调制冷剂、稀土电解添加剂等多种产品。

碳酸锂生产特征

据广期所报告,

1. 碳酸锂生产周期有一定季节性:1至2月由于青海盐湖结冰、企业例行装备检修、春节放假等因素,国内盐湖产量普遍下降30—40%。3月后随着气温升高,碳酸锂产量迅速回升,直到6月开工率达到顶峰。7月后由于夏季高温限电限产,碳酸锂产量小幅下降,但仍保持较高产量直到12月。

2. 碳酸锂产量提升周期较长:锂资源原材料的勘探开发是碳酸锂产能提升的基础,新矿山和新盐湖的开发需要经历以下五个步骤:勘探、可研、采矿权审批、生产工厂建设、产能爬坡。前三个步骤为前期准备阶段,不同资源类型、不同国家的审批流程区别较大,时间较为不确定。一般而言,新建锂辉石、锂云母冶炼工厂需要2至3年左右,产能爬坡至满产又需要1至2年左右;新建盐湖提锂工厂整个过程则需要5至7年。相比之下,碳酸锂下游正极材料企业扩产最短仅需6—10个月。

碳酸锂期货价格影响因素

据广期所报告,碳酸锂价格影响因素可从供给、需求、成本等多个角度进行探讨。

1. 供给:包括原料供应、产能利用率及新增产能释放、碳酸锂进口量、库存情况等四个方面

原料供应:锂辉石、锂云母及卤水等原料供给是否充足是碳酸锂供给的主要影响因素,其变化将直接影响碳酸锂的生产。我国锂辉石多为进口,主要影响因素包括海外锂矿企业产能释放速度及疫情等影响进口的因素等。

产能利用率及新增产能释放:国内碳酸锂企业新建产能投产、产能利用率(如检修、限电限产影响等)对碳酸锂的价格造成影响。当产能集中释放时,碳酸锂市场供给大幅增长,足以满足下游需求,碳酸锂价格倾向于下跌。

碳酸锂进口量:现阶段我国仍需依赖进口满足碳酸锂部分需求,故碳酸锂进口量的变化会影响碳酸锂供给。碳酸锂进口量主要受疫情通关、海外假期等因素影响。

库存情况:上下游企业通过调节库存情况,调控碳酸锂现货市场流通量,从而影响碳酸锂价格。

2. 需求:包括政策驱动和市场驱动两方面

政策驱动:国家为了促进节能减排、推动绿色经济,不断颁布新政策支持汽车产业的电动化转型,激励新能源汽车市场的发展。过去支持政策以补贴政策为代表,近几年主要政策有“双积分”政策和“绿牌”政策。

市场驱动:目前我国新能源汽车产业已进入市场驱动的新阶段。补贴对新能源汽车消费的促进作用正逐步消退,个人出于市场动机的购车比例已上升至接近75%。这一转变主要源于新能源电池技术提高及新能源汽车成本下降两大因素。

3. 成本:碳酸锂的成本主要包含采矿成本和加工成本

其中采矿成本与上游锂资源的类型、品位以及所采用的采矿技术等有关。一般来说,提锂成本从高到低依次排序为:锂辉石、锂云母、国内盐湖、南美盐湖。国内外相比而言,南美的盐湖资源、澳大利亚的锂辉石资源等国外锂资源品位普遍优于国内,故我国锂资源开采成本相对较高。

碳酸锂现货市场概况

富宝锂电网发布数据显示,今日富宝碳酸锂指数报93833元/吨,持平;电池级碳酸锂报97000元/吨,持平;工业级碳酸锂(综合)报91500元/吨,持平;电池级碳酸锂长协均价91750元/吨,持平。氢氧化锂指数报85333元/吨,持平。锂辉石(非洲sc 5%)报520美元/吨,持平;锂辉石(中国cif 6%)报895美元/吨,持平;锂辉石指数(5%≤ li2o <6%)报7050元/吨,持平;锂云母指数(2%≤ li2o <4%)报2200元/吨,持平;磷锂铝石(7%≤ li2o <8%)报8200元/吨,持平;富锂铝电解质指数(1.5%≤li2o<5%)报2160元/吨,持平。电池级碳酸锂现货日均基差(对lc2407)持平,日均报价-2000元/吨。

碳酸锂期货市场概况

截至2月6日15点收盘,广期所碳酸锂期货全线下跌,其中,主力合约lc2407收跌3.38%,报97150元/吨,日内增仓9256手至14.22万手。

碳酸锂主力合约持仓龙虎榜

前20席期货公司持仓数据显示:碳酸锂期货主力合约今日净持仓一22321手,处于净空头状态,较前一交易日的-20465手有所增加前20席多头增持9311手,前20席空头增持5471手。值得注意的是,位列前五多空共增仓8938手,其中多头增仓3762手,空头增仓5176手。

机构研报对于碳酸锂期货的深度解读

金瑞期货:预计碳酸锂短期内以震荡运行为主

今日市场交易和物流活动依旧保持低迷。由于下游企业在节前已经完成了大部分采购,伴随着大多中小型厂商从本周起进入停工状态,加上不利天气和假期对物流的影响,市场交易量维持在较低水平,市场整体平稳运行。据smm消息,1月国内碳酸锂产量约4.2万吨,环比-5.6%,同比15.6%。分原料情况看,由于行情低迷,且冬季矿端的开采和运输效率较低,部分锂辉石料锂盐企业存在减停产情况,导致产量减少,但部分企业代工订单增量和个别新投产企业爬产,抵消一部分减量;锂云母方面,多数外购锂云母的中小型锂盐企业持续亏损而整体减量。进入2月,多数锂盐企业休假和集中检修,国内碳酸锂产量将进一步减少,预计国内2月碳酸锂产量约3.2万吨,环比-22.9%,同比3.9%。对于后市,当前碳酸锂难见明显价格驱动,下游补库需求难以维持,2月需求预期偏弱,预计碳酸锂短期内以震荡运行为主,近期关注是否有矿端项目延期及盐厂减产对价格的支撑。

银河期货:预计价格向上空间有限,10.5万以上可考虑建立空单

现货方面逐渐冷清,本周进入假期氛围,散单可能影响报价,但不影响基本面。1月下游前置部分2-3月订单,外采矿冶炼厂停工,大厂春节也有检修计划,负基差的结构吸引期现商买现抛期,综合来看,现货供应偏紧,对价格有支撑。节前资金离场,盘面走势震荡,节后关注需求变化以及冶炼厂复产情况。预计价格向上空间有限,10.5万以上可考虑建立空单。

国投安信期货:锂矿价格仍有一定被带动下跌的空间

需求方面,国内正极材料生产好于预期,部分企业由于前期减量项目恢复叠加部分项目提前备货,对前驱体需求转好。海外由于物流因素对部分前驱企业提货增加,但春节期间正极企业总体需求下行。电池环节降价减缓,1月中旬以来电池价格未再下调,企稳在0.38元每瓦时和0.48元每瓦时,下游降价潮如告一段落或对整体新能源汽车和动力电池产业链心态有所改善。总库存增加至近期新高7.5万吨,下游备库持续了三个月,如备库结束或对价格产生压力。供应因素:春节减停产令矿端支撑稍有增强,但国内港口以及个人仓库的锂辉石库存较高,国内现货较为充足。矿端降本竞争或为2024年的主题。澳洲最大矿山greenbushes更改了定价模式,头部锂盐厂的提货价格也有所降低。随着澳洲矿山今年降低开发成本,锂矿价格仍有一定被带动下跌的空间。

光大期货:明显的价格驱动因素未显现,走势仍偏震荡

价格方面,期现价格基本维持稳定,市场上工碳需求略好于电碳。供应端,据smm周度产量环比小幅增加,呈现锂辉石增 云母降的结构,据悉部分贸易商及厂商陆续将开始放假,预计后市产量或将有所放缓。需求端,二月或仍将环比继续下降,部分下游尽管有春节备货的动作,但备货量受实际订单或环比下降和紧库存制约,终端产品销售环比增加有助于产成品库存的消化,但消费淡季也有限制。综合来看,明显的价格驱动因素未显现,走势仍偏震荡。

未来关注的风险因素

1. 节前补库情况;

2. 矿端到港情况;

3. 企业开工情况;

4. 原料供应稳定情况;

5. 新能源汽车产销情况;

6. 锂矿项目投产情况等。

转载说明:此文出自于金十数据,如需转载,请注明原文出处。若未注明原文来源随意摘编、转载等,金十数据将保留追究权利。